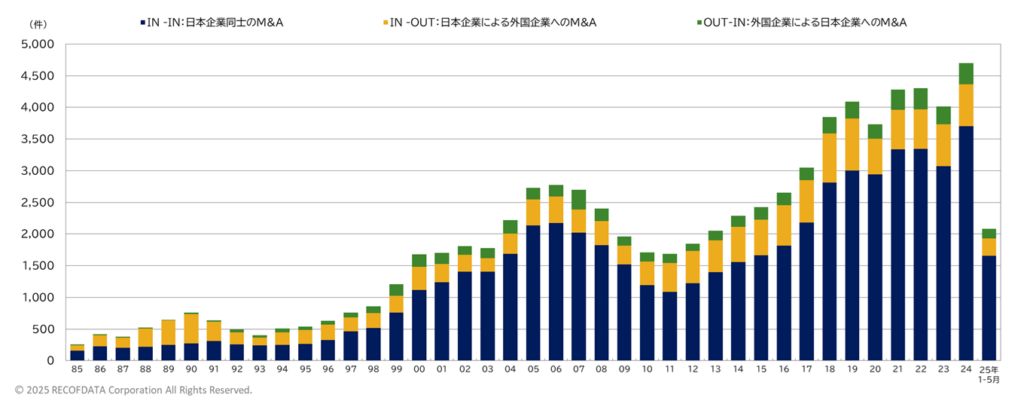

近年、中堅・中小企業を中心に事業承継や成長戦略の手段としてM&A(合併・買収)が注目されています。M&A業界のプレイヤーも増加し、さまざまな業種・規模の企業がM&Aを検討するケースが多くなってきました。

そんななか、「未経験でもM&A業界にチャレンジしたい」「営業経験を活かせるM&Aの仕事に関心がある」というビジネスパーソンが増えています。しかし、いざM&A業務について調べると「専門用語が多く、取引の流れが複雑で理解しづらい」と感じる方も多いのではないでしょうか。

そこで本記事では、「M&A業務が具体的にどのような流れで進むのか」を、ソーシング(案件発掘)からPMI(買収後の統合)まで、各フェーズごとにわかりやすく解説します。未経験の方でもポイントを押さえれば、面接や入社後の実務イメージがつかみやすくなるでしょう。

- M&A業界への就職・転職を考えているすべての方

- M&Aの流れや実務内容を知りたい業界未経験者

記事のゴール

- M&A実務の全体像を理解し、自身のキャリアにどう活かすかをイメージする

- 面接や書類選考で役立つ業界基礎知識をインプット

本記事を読むことで、M&Aの「いつ・どのタイミングで・何を行うのか」が体系的に把握できます。未経験からでもしっかり準備をして、M&A業界の扉をたたきましょう。

転職エージェント兼マネージャー

M&A JOB BOARD 増田 将汰

ますだ しょうた

明治大学卒業後、明治安田生命に入社。個人・法人営業を担当し、上位5%の成績を達成。その後、営業所長として約50名のマネジメント経験を積む。株式会社WILLCOでは「弁護士・法務領域」と「採用コンサルティング事業」をゼロから立ち上げ、現在はM&A JOB BOARDの事業責任者として、業界に特化した転職・就職サポートを行い、業界トップクラスの実績を実現。

M&A業界特化の転職エージェント

- M&A業界求人数No.1

- 面接対策は平均して10回以上

- 会員登録者限定で面接対策ワークシート・内定可能性診断を無料プレゼント!

転職意思が固まる前の情報収集にもぜひご活用ください

1. M&A業界の概要と未経験者が押さえておきたいポイント

1-1. M&A業界とは?

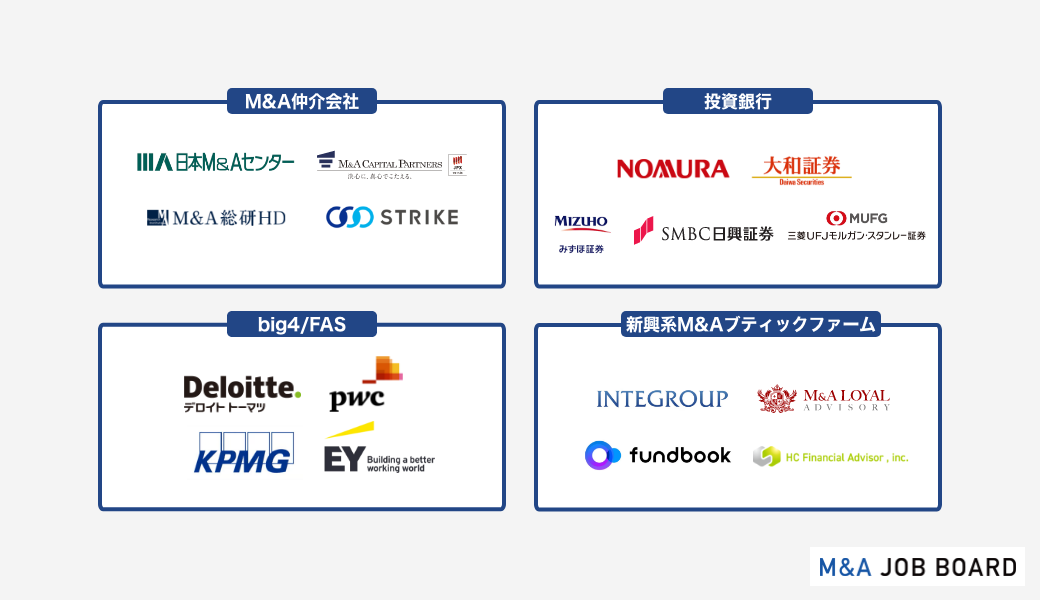

M&A業界とは、企業の合併・買収に関わる支援を行う専門家集団が活動するフィールドです。具体的なプレイヤーとしては、以下のような種類が挙げられます。

- M&A仲介会社

中堅・中小企業を中心に「売り手企業」と「買い手企業」をマッチングする会社。双方から手数料を受け取る「仲介型」と、買い手側・売り手側いずれかの代理人(FA)として専任でサポートする「アドバイザリー型」があります。 - 投資銀行のM&A部門

大手企業のM&A案件を扱うことが多く、より大規模な買収・合併のアレンジを担います。 - M&Aブティックファーム

特定の業界や領域に特化した専門性の高いアドバイザリー会社。医療・IT・製造など業種ごとに強みを持つケースが多いです。

未経験からM&A業界へ飛び込む際は、「どういうビジネスモデルで会社が収益を得ているか」とともに、「M&A取引はどのようなフェーズを経て進むか」を理解しておくことが大事です。

M&Aは短期決戦ではなく、半年~1年以上かけて進行する長期プロジェクトになります。そのため、業務内容を大まかに把握しておくことで、転職活動の際に「自分がどこで力を発揮できるか」を面接時などにアピールできるようになります。

【2025年最新版】M&A業界のカオスマップ&業界地図を徹底解説!自分に合った転職軸を見つけよう

【2025年最新版】M&A業界のカオスマップ&業界地図を徹底解説!自分に合った転職軸を見つけよう

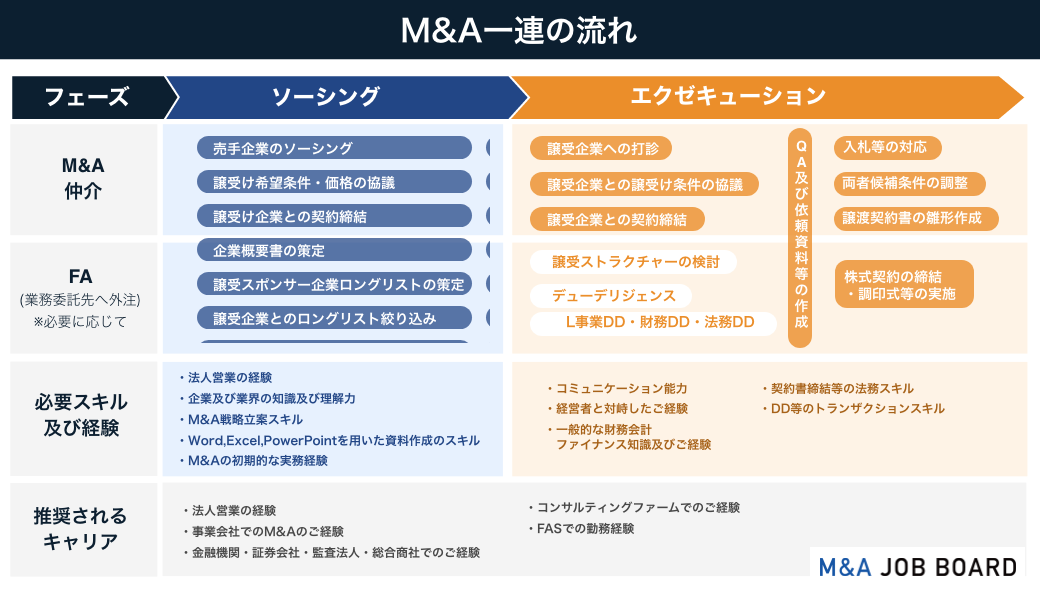

2. M&A業務全体の流れを図解で把握する

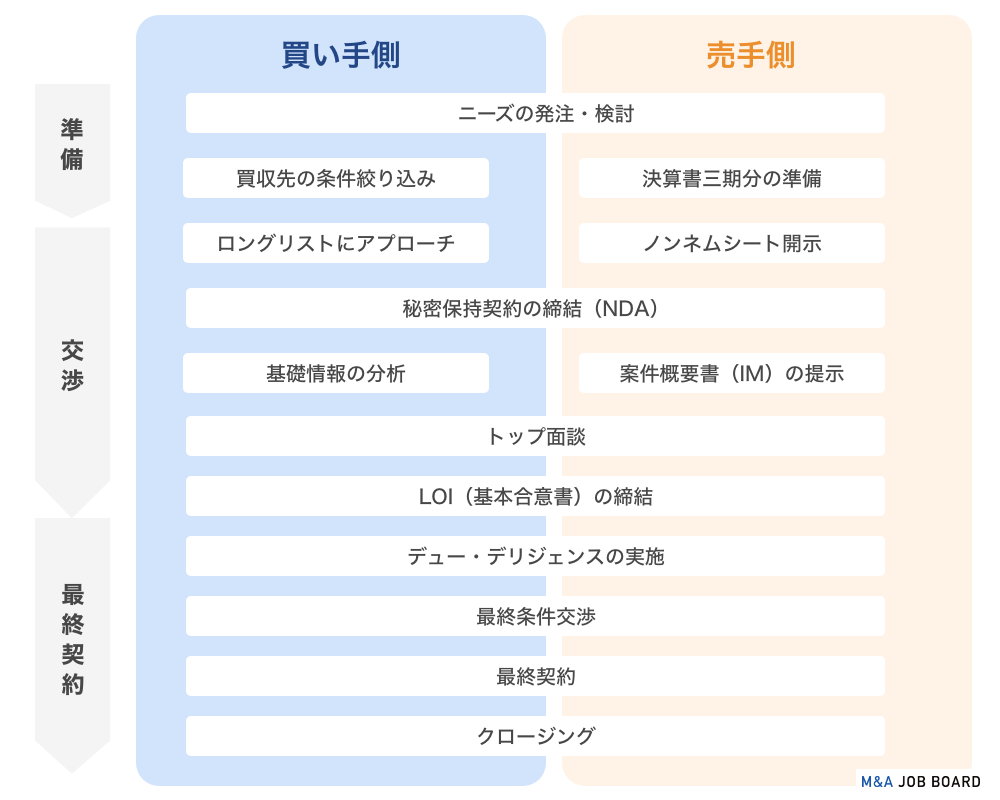

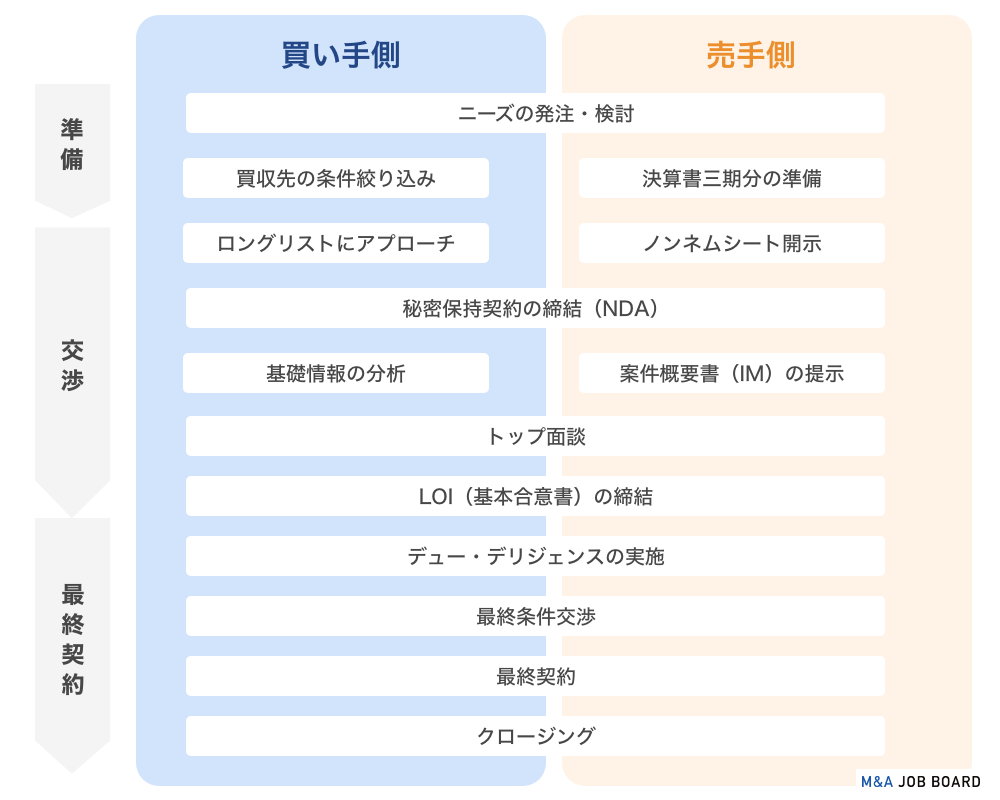

まずは大枠の流れを視覚的にイメージすることが重要です。M&A取引は通常、大きく以下の8つの段階を踏んで進みます。(※会社やアドバイザーによって呼称や区分が異なる場合があります)

- 準備・戦略立案

- 案件発掘(ソーシング)

- 初期交渉(トップ面談)

- 基本合意(仮契約)

- デューデリジェンス(買収監査)

- 最終契約

- クロージング(決済・権利移転)

- PMI(買収後の統合)

途中で条件交渉が長引いたり、デューデリジェンス(以下、DD)でリスクが判明して白紙に戻ることも珍しくありません。こうした流れを理解しないまま選考に臨むと、「M&Aには興味があるが具体的なプロセスを何も知らない」という印象を与えかねず、志望度を疑われてしまいます。

一方、この流れをある程度把握できていれば、面接時の受け答えに深みが出たり、転職後に早期活躍しやすくなります。特に営業経験者にとっては、案件のソーシングや交渉の局面で培ったスキルが活かせる可能性が高いため、ぜひM&Aの基本プロセスを押さえておきましょう。

この流れを俯瞰すると、M&Aの本格的な“入口”はソーシング、契約の“本番”は基本合意から最終契約、そして最終的にはPMIで買収後の統合を完結させる——といった全体像が見えてきます。以下では各フェーズでの実務内容を順に解説します。

簡単60秒で無料登録!

3. 各フェーズ別:M&A実務の具体的な内容

3-1. 案件発掘(ソーシング)フェーズ

ソーシングとは、売却を検討する企業(売り手) と 買収を検討する企業(買い手) のマッチング材料を探す段階です。仲介会社やアドバイザー、投資銀行などが行う代表的なソーシング手法には、以下のようなものがあります。

日頃から経営者や業界関係者との関係を深めておき、売り・買いのニーズをいち早くキャッチします。

テレアポやメールで潜在的な売却ニーズを掘り起こし、興味を持った企業を商談に引き込みます。中小企業対象の仲介会社ではテレアポが重視されることも多いです。

データベースで条件に合う企業を検索し、アプローチしていく方法も一般的になっています。

これらの活動を通じて、たくさんの候補企業をリストアップし、予備的に接触したうえで「具体的に交渉に入りたい」と思える相手を絞り込むのがソーシングの目的です。未経験でも営業経験がある方は、このフェーズで培ったヒアリング能力や提案力を発揮できる可能性があります。

- ノンネームシート(匿名化した企業概要資料)の作成や送付も重要な業務

- 案件は「数を打つ」ことが成功につながる場合が多く、粘り強いアプローチが必要

- 新規開拓力・情報収集力が問われるので、営業力に自信がある人は活躍しやすい

【完全攻略】M&Aソーシングとは?未経験からでも案件発掘の最前線で活躍する方法を徹底解説

【完全攻略】M&Aソーシングとは?未経験からでも案件発掘の最前線で活躍する方法を徹底解説

3-2. 初期交渉(トップ面談)フェーズ

ソーシングで「話を具体的に進めたい」と感じる買い手・売り手が見つかったら、両社の経営トップを交えた初期交渉に移ります。ここではトップ面談と呼ばれる「企業同士のお見合い」のような場が設けられることが多いです。

- 経営者同士のフィーリングや事業ビジョンをすり合わせる

- 相手方の企業文化や経営方針を理解し、信頼関係を築く

- 初期の条件交渉で大枠を確認する

M&Aは「人対人の信頼関係」が非常に重視されます。特にオーナー企業の場合、売り手は自社の事業と社員を預けるわけですから、「この相手なら安心して引き継げるか」を見極めようとします。

トップ面談は、条件交渉というより互いの想いを共有し、前向きに検討を続けるかどうかを確認する場と考えてください。

- 財務・事業の詳細な話よりも、「経営姿勢・理念の共感」が重視される

- 信頼関係が生まれれば、次の基本合意に進みやすい

- 感じの良いコミュニケーションや丁寧なヒアリング力が成功を左右

M&Aコンサルタントに求められる営業力とは?成果を生むコミュ力と専門知識の磨き方

M&Aコンサルタントに求められる営業力とは?成果を生むコミュ力と専門知識の磨き方

簡単60秒で無料登録!

3-3. 基本合意(仮契約)フェーズ

トップ面談を経て「是非この相手と契約を進めたい」という意思が固まった段階で、基本合意書(LOI:Letter of Intent)の締結に向かいます。これはM&A取引の仮契約ともいえる重要書類です。

- 取引スキーム(株式譲渡、事業譲渡、合併など)

- 概算の譲渡価格・支払い方法

- 独占交渉権の有無(一定期間、他社と交渉しない約束)

- 今後のスケジュール(デューデリジェンスの実施時期や最終契約の締結時期など)

- 従業員の処遇や買収後の経営体制の基本方針

- 守秘義務や契約解除権に関する記載

仮契約といっても、独占交渉権や秘密保持など一部法的拘束力がある条項が含まれるケースがほとんどです。ここでざっくりとしたM&Aの大枠(希望価格や方向性)が固まり、いよいよ次のDD(デューデリジェンス)での詳細調査に進んでいきます。

- 基本合意書の段階では価格や条件は確定ではない(DD結果による修正あり)

- 独占交渉権が付与されるため、売り手は他の買い手との交渉をストップするのが一般的

- 未経験でも「基本合意=仮契約」という位置づけだけは必ず覚えておこう

【徹底解説】LOI(意向表明書)とは?M&A業界転職で差をつけるポイントと実務スキルを徹底網羅

【徹底解説】LOI(意向表明書)とは?M&A業界転職で差をつけるポイントと実務スキルを徹底網羅

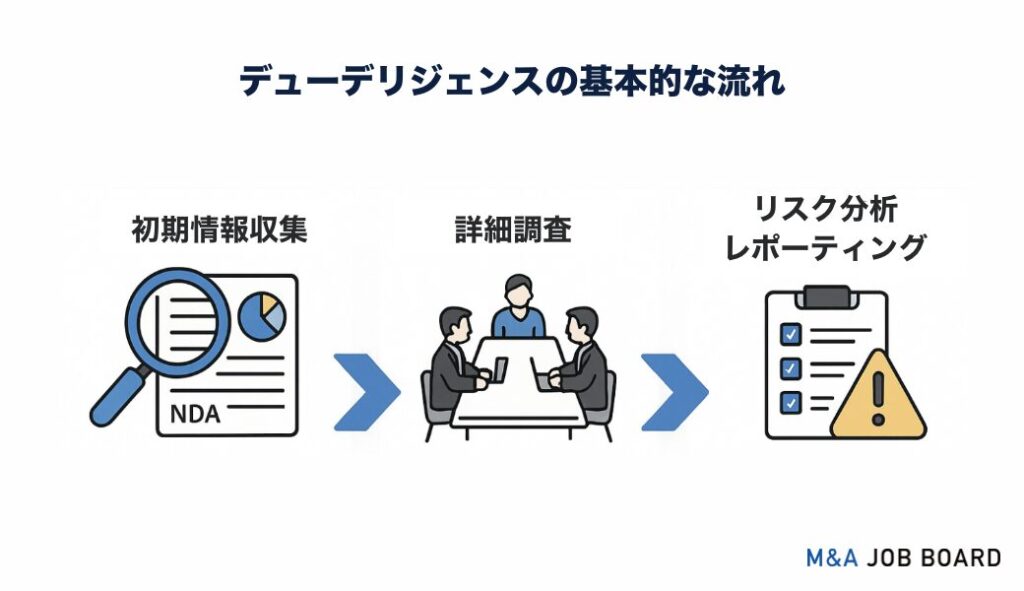

3-4. デューデリジェンス(DD)フェーズ

デューデリジェンス(DD)は、買い手が売り手企業を「本当に買って大丈夫か」を多角的に調査するステップです。数週間〜数ヶ月かけて、以下のような各専門分野でリスク確認や企業価値の再評価が行われます。

決算書や帳簿類を精査し、粉飾や簿外債務の有無をチェック

税務申告の正確性や未払税金、潜在的な追徴リスクの確認

契約書や訴訟リスク、許認可、コンプライアンス状況などを弁護士が調査

市場環境、顧客構造、競合優位性を検討し、事業計画の妥当性を評価

従業員の雇用条件やキーパーソン、組織構造などをチェック

基幹システムの互換性やセキュリティリスクなどを確認(必要に応じて)

このDDの過程で重大な問題が発覚すれば、最終的に取引条件を再交渉したり、最悪の場合はM&Aが白紙になる可能性もあります。したがって買い手は細心の注意を払いますし、売り手も資料の提供や質疑応答に追われるため、双方にとって緊張感の高いフェーズです。

- DD結果に基づく価格修正(バリュエーションの再検討)はよくある

- 大量の資料や質問への対応が必要で、プロジェクト管理能力が大切

- 会計知識や法務知識をある程度身につけておくと業務への理解がスムーズ

「未経験から始める“M&Aデューデリジェンス”入門:キャリアアップと高収入を実現する秘訣」

「未経験から始める“M&Aデューデリジェンス”入門:キャリアアップと高収入を実現する秘訣」

3-5. 最終契約フェーズ

DDが完了し、問題点やリスクに対する対処策が固まれば、いよいよ最終契約(本契約)に向けた交渉が始まります。ここでは、「価格や条件の最終的なすり合わせ」と「契約書の条文づくり」が主な作業です。

- 取引スキーム・対価(株式譲渡契約書、事業譲渡契約書など形態による)

- 表明保証条項(売り手側が「財務状況や契約関係は真実である」と保証)

- 誓約事項(コベナンツ)(クロージングまでに売り手が遵守すべき行為)

- クロージング前提条件(許認可の取得、株主総会承認、主要取引先の合意など)

- 違反時の措置(損害賠償請求や契約解除権)

基本合意は仮契約である一方、最終契約は法的拘束力を持つ本契約です。したがって、この段階で一度サインを交わすと、簡単に撤回はできません。弁護士など専門家の協力を得ながら、慎重に契約書を作り上げていくことになります。

- 最終契約締結=M&Aがほぼ成立と言えるが、まだクロージング完了前

- リスクが大きい場合、契約条件にリスクヘッジ策を折り込み(価格調整やエスクロー等)

- 未経験者でも「最終契約で全てが確定し、重い拘束力がある」点は要理解

簡単60秒で無料登録!

3-6. クロージング(決済・権利移転)フェーズ

クロージングとは、最終契約で取り決めた条件に従い、実際に株式や事業資産の移転・対価の支払いを行うプロセスです。

- 事業用資産、従業員、契約関係などを買い手に移転

- 買い手から売り手へ譲渡対価を支払う

- (必要に応じて)許認可の名義変更や官報公告、債権者保護手続きなど法定手続き

- 売り手が保険料を負担

- 売り手が負う損害賠償責任を保険でカバーする

- 特にオーナー経営者の“クリーンエグジット”を狙うM&Aで重宝される

クロージングが完了した時点で、M&A取引が正式に成立したとみなされます。多くの仲介会社やアドバイザリーでは、このタイミングで成功報酬が発生し、売買が成立した証として関係者一同ほっとする瞬間です。

- クロージング当日までにやるべき準備は多く、段取り力が求められる

- タイミングが合わずに取引が遅延するケースもあるため注意が必要

- 実務の“締めくくり”に見えるが、実はこの後にPMIが待っている

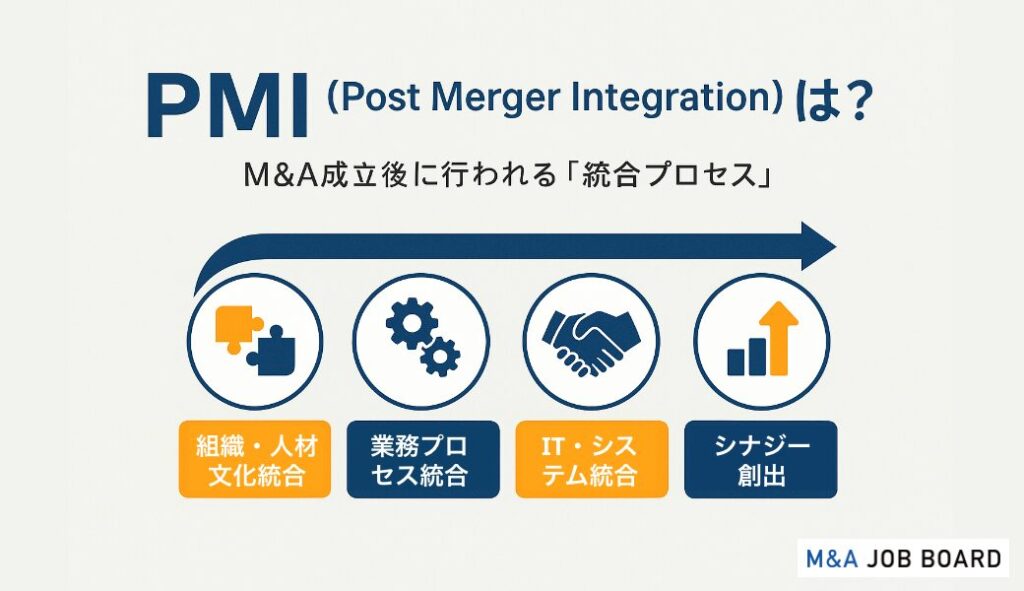

3-7. PMI(経営統合)フェーズ

M&A成立後、買収した会社を円滑に統合し、相乗効果(シナジー)を高めるために行うのがPMI(Post Merger Integration)です。

ここまでで法的な取引手続きは完了していますが、買収後の組織運営や文化融合はまた別の大仕事となります。

- 組織再編・部署統合(重複部門の整理、人員配置の最適化)

- 制度・システム統合(人事制度やITシステムの一本化)

- 企業文化・経営理念の共有(社内研修やリーダー陣のコミュニケーション強化)

- 事業戦略の再策定(新たな顧客層開拓、製品の統合、クロスセルなど)

PMIが成功しなければ、せっかくM&Aが成立しても思ったほど業績が上がらない、あるいは従業員が大量に離職するなどの“M&A失敗あるある”が起きてしまいます。

M&A仲介会社やFAの役割は通常「契約~クロージング」までがメインですが、案件によってはPMI支援を行うコンサルファームやFASもあります。

- PMIは「M&Aはゴールではなくスタート」という姿勢を象徴

- 未経験者でもPMIを意識していると、「経営の本質まで理解しようとしている」と評価されやすい

- 組織や人事の知見、プロジェクトマネジメント力が大いに活かせる

PMI(ポスト・マージャー・インテグレーション)の重要性と転職市場で高まる需要──M&A成功を左右する“統合”のプロフェッショナルとは

PMI(ポスト・マージャー・インテグレーション)の重要性と転職市場で高まる需要──M&A成功を左右する“統合”のプロフェッショナルとは

簡単60秒で無料登録!

4. 未経験でM&A業務に挑戦する際のポイント

4-1. 「どのフェーズで自分の強みが活きるか」を明確化

M&A業務には、多様な工程があります。自分がどのフェーズに関心があり、どの場面でこれまでのキャリアを活かせるかを整理しておくと、転職活動で説得力を高められます。

- 営業経験が豊富

→ ソーシングや初期交渉で顧客開拓・折衝能力を発揮 - 経理・財務の基礎知識がある

→ DDフェーズで財務諸表の読み取りや資料作成をサポート - 法務やコンプライアンス関連の実務経験

→ 法務DDや契約書レビューで力を発揮 - 組織マネジメントや人事経験

→ PMIフェーズで社内制度統合をリード

面接で「M&Aはこういう流れがあり、私は○○フェーズで△△の経験を活かせると思います」と述べられれば、“勉強不足のまま参入しようとしていない”ことを示せます。

5.M&AジョブボードがあなたのM&A転職をサポート

M&A業界の転職を支援する「M&Aジョブボード」では、M&A仲介会社への応募・選考に関する相談を受け付けています。

求人紹介や書類・面接対策など、一貫したサポートを行っております。また、あなたに合った求人を他にも複数ご紹介可能です。情報収集・ご相談のみでもお気軽にご利用ください。

- 業界専門アドバイザーによるキャリアカウンセリング

あなたの強みをヒアリングし、M&Aのどのフェーズで力を発揮できるかを一緒に分析します。 - 厳選した求人情報のご紹介

M&A仲介会社やFA、投資銀行など多彩な求人を保有。未経験者歓迎のポジションも多数。 - 選考書類の添削・面接対策

M&A業界特有の質問や志望動機の作り方をアドバイス。企業ごとの特徴に合わせた対策が可能。 - 内定後のフォローアップ

入社前に不安や疑問点を一緒に解消し、スムーズに新天地へと進めるようサポートします。

M&Aの知識はもちろん大切ですが、それ以上に意欲と学習姿勢、そしてこれまで培ったビジネススキルも大きな武器になります。「未経験でもチャレンジしてみたい」「まずは自分の強みを相談してみたい」という方は、ぜひMAJBにお気軽にご連絡ください。

迷っている方はまず相談だけでも大歓迎です。

あなたの新たなキャリアステージに向けて、

6. まとめ|M&Aの全体像理解が転職成功のカギ

本記事では、未経験からM&A業界を志望する方に向けて、M&A実務の流れを一通りご説明しました。主なステップは以下の通りです。

- 準備・戦略立案

- 案件発掘(ソーシング)

- 初期交渉(トップ面談)

- 基本合意(仮契約)

- デューデリジェンス(DD)

- 最終契約

- クロージング(決済)

- PMI(経営統合)

それぞれのフェーズで必要となるスキルや知識が異なるため、自身の得意分野と絡めてアピールできるポイントを見つけておくことが重要です。

たとえば営業経験者なら「案件発掘での新規開拓力」「初期交渉での折衝力」を強みにできるでしょう。会計や経理の知見があれば、DDフェーズをサポートする人材として期待されるかもしれません。

最後に本記事を3点にまとめます。

本記事のまとめ

- M&Aの全体像を理解することが、未経験からの転職成功の第一歩

1件のM&Aは半年~1年以上かけて進む長期プロジェクト - ソーシング→初期交渉→基本合意→DD→最終契約→クロージング→PMIの各工程で必要なスキルが変わる

営業経験、会計知識、法務バックグラウンドなど、活かせる強みは多岐にわたる - 最終契約で終わりではなく、PMI(経営統合)の成否がM&Aの真の成功を左右

MAJBはM&A業界特化の専門転職サービス。未経験者にも手厚いサポートを提供

M&Aという大きな意思決定に関わる仕事は、非常にやりがいがあります。経営視点・事業視点を養いながら“人”の面も考慮するというダイナミックな経験を積める点は、M&A業界の醍醐味ともいえます。

まずは本記事を参考に全体像をしっかりつかんで、あなた自身のキャリアビジョンを描いてみてください。ぜひ一緒に新しい一歩を踏み出しましょう。

私たちが全力で伴走いたします。