M&A業界への転職を志す方にとって、LOI(意向表明書)は必ず押さえておきたい基本用語の一つです。しかし「LOIとは何?」「M&Aのどの段階で必要になるの?」といった疑問を持つ方は少なくありません。本記事ではM&A JOB BOARDの転職エージェントが採用企業との面談を通じて得た独自調査をもとに、LOIの定義から実務での役割、転職活動で差がつく活用ポイントを詳しく解説していきます。

LOIは契約書ではありませんが、後々の交渉を左右する「本気度」を示す書類です。ぜひ最後までお読みいただき、M&A業界へのキャリアアップに役立ててください。

転職エージェント

M&A JOB BOARD 小松﨑 資

こまつざき たすく

中央大学法学部を卒業後、株式会社コーセーに新卒入社。法人営業及び本部窓口営業に従事。販売戦略の策定やステークホルダーとの関係構築を得意とし、在籍約3年間で営業成績で上位4%に入る成果を上げる。当社へ転職後、士業求人サイト「LEGAL JOB BOARD」でトップセールスを記録したのち、M&A業界に特化した転職サービス「M&A JOB BOARD」の立ち上げにに従事。現在は、M&Aキャリア開発事業部のエージェントとして、潜在的なニーズを引き出すヒアリング力と「想像以上のキャリア提案」を武器に、担当会員様からの高い満足度を誇る。

M&A業界特化の転職エージェント

- M&A業界求人数No.1

- 面接対策は平均して10回以上

- 会員登録者限定で面接対策ワークシート・内定可能性診断を無料プレゼント!

転職意思が固まる前の情報収集にもぜひご活用ください

1. LOI(意向表明書)とは?

1-1. ビジネス一般におけるLOIの意味

LOI(Letter of Intent)とは、日本語で「意向表明書」を意味する書類です。直訳すると「意思を伝えるための手紙」といったイメージで、ビジネス交渉において「○○したい」という希望・意図を伝える目的で作成されます。

- 法的拘束力は基本的にない

LOIは契約ほど強制力を持たないことが一般的です。あくまで「取引の候補」「提携の可能性」を示すものであり、後に内容が変更される可能性もあります。 - 交渉の本気度を示す

口頭だけでなく文書化することで、「相手に対する誠意」を可視化する役割があります。特に、大きな金額が動くビジネスでは信用を得るうえで重要です。

LOIが交渉成功の鍵になるケースも多いです。たとえ法的拘束力がなくても、内容の信頼性によって相手の態度が変わるからです。

1-2. M&AにおけるLOIの定義と特徴

M&Aの世界におけるLOIは、買い手企業が売り手企業(または主要株主)に対して「こういう条件で買いたい」という意思を示すための文書です。

- 「御社を〇〇円で買収したい」というラブレター的存在

たとえば株式譲渡であれば「取得予定株数」や「買収金額のレンジ」、事業譲渡であれば「事業領域や従業員の扱い」など、具体的な条件が書かれています。 - 複数の買い手候補から選ばれるためのアピール材料

売り手が複数の提案を受け取っている場合、LOIの内容や熱意が大きな決め手となることが多いです。「この条件なら一緒に進めたい」と思わせるため、誠実に作り込む必要があります。 - 基本的にはA4数枚程度

あまり長すぎず、しかし主要なポイントは漏らさないレベルでまとめるのが定番です。

1-3. 基本合意書(MOU)との違い

LOIとよく比較される書類として基本合意書(MOU: Memorandum of Understanding)があります。両者の大きな違いは以下の通りです。

| LOI(意向表明書) | MOU(基本合意書) | |

|---|---|---|

| タイミング | 買い手が一方的に「こうしたい」と提案する段階 | 買い手・売り手が「ではこの条件で進めよう」とおおむね合意した段階 |

| 当事者 | 主に買い手側が作成し、売り手に提出 | 売り手・買い手の双方が署名する文書 |

| 法的拘束力 | 基本的になし(「本書は拘束力を持たない」旨を明記) | 一部拘束力を持たせる場合あり(独占交渉権、秘密保持等) |

LOIはあくまで「片方からの提案」ですが、MOUは「双方が合意している基本的な約束」という点が大きく異なります。

2. M&AプロセスにおけるLOIの役割

2-1. 交渉フェーズの流れとLOIの位置づけ

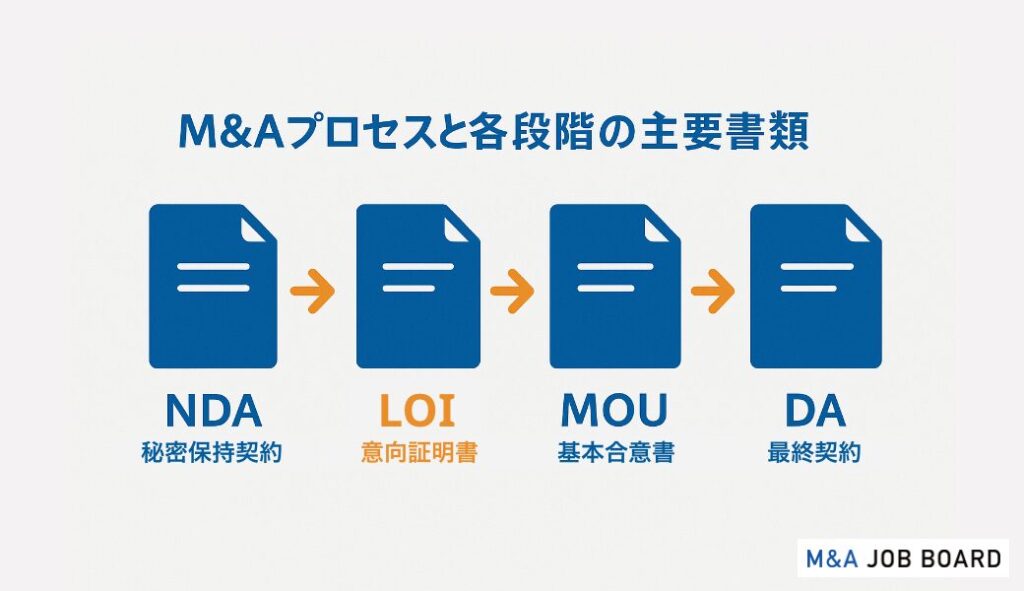

一般的なM&Aの流れを簡単に示すと下記のようになります。

M&Aは段階的に交渉内容を固めていくため、LOIは「本格交渉に入るか否か」を見極める一里塚のような存在です。

LOIを受け取った売り手は、その内容を踏まえて「この買い手と独占交渉に入るか」を判断することになります。複数の買い手がいる場合、LOIの提出タイミングや条件によって優先度が決まることもしばしばです。

2-2. LOIが盛り込むべき主な項目

LOIには決まったフォーマットがあるわけではありませんが、一般的には以下の内容が盛り込まれます。

- 社名・所在地・事業内容・資本構成など

- 相乗効果(シナジー)が期待できる事業や財務状況のアピール

- M&Aを通じて何を実現したいのか

- 売り手企業をどのように活かしていくのか

- 株式譲渡か事業譲渡か、合併など、希望する手法

- 取得予定株数、譲渡対象事業の範囲

- 提示金額のレンジと算定根拠

- 自己資金 or 銀行融資 or 株式発行など資金手当の方法

- 現社長の残留希望がある場合のポジション、従業員の雇用継続など

- いつ、どの範囲でDDを行いたいか

- 一定期間は他社と交渉しないでほしい、というリクエスト

- DD、最終契約の締結、クロージングまでの大まかな流れ

- 「本書は法的拘束力を有しない」旨

- 有効期限を定めて検討を促す

2-3. 法的拘束力の有無と注意点

LOIは一般的に法的拘束力がありません。「提案」であり、DDの結果次第では条件が変わる可能性もあるためです。ただし、文書として提出した以上、あまりに内容と異なる行動を取ると「信頼を損ねる」リスクがある点には要注意です。

例えば、LOIで「独占交渉をお願いします」と書きつつ、実は裏で別の案件を進めていたような場合、たとえ法的にはセーフでも売り手からの評価は下がるかもしれません。

M&Aは「社長同士の信頼関係」が重要とよく言われます。LOIも契約ではありませんが、やはり誠実さが問われる場面です。

簡単60秒で無料登録!

3. LOI知識が転職に活きる理由

3-1. 面接でのアピールポイント:業界基本用語の理解

M&A業界への転職を目指すなら、最低限知っておきたい専門用語があります。代表的なものにソーシング・IM(投資提案書)・DD(デューデリジェンス)・バリュエーションなどがありますが、LOI(意向表明書)もその一つです。

- 「LOIの位置づけを理解しています」と語れるだけで印象は変わる

未経験者が選考を受ける際、「業界に入ってから学びます」ではなく、「既に基礎を把握している」ことを示すと好印象です。特に外資系や投資銀行系企業など選考ハードルが高い場合、基本用語の理解が合否を分ける要素になり得ます。 - M&A業界への興味・本気度をアピール

LOIはM&Aプロセスの前半で登場する重要書類。これを把握しているということは「業界研究をしっかりしている」証拠にもなります。

3-2. 即戦力として求められるスキルセット

M&A業界の中心的な職種であるM&Aアドバイザー、コンサルタント、企業内M&A担当などで重視されるスキルには以下のようなものがあります。

- オーナー経営者との折衝や条件交渉をまとめる力

- LOI作成前にも売り手企業のニーズを汲み取りながら条件調整を行う場面が多数

- バリュエーション(企業価値算定)の仕組み

- 買収価格の根拠を示すためのファイナンスリテラシー

- 競合相手もいる中で短期間でドラフトや交渉を進める必要がある

- クロージング直前は深夜作業になることも珍しくない

- LOIの条件をすり合わせる段階で、上記スキルが一度に試されるケースが多いです。したがって、LOIの内容をイメージすると、実務で必要なスキルがクリアに見えてきます。

M&Aコンサルタントとは?未経験から高年収を狙う転職ガイド【仕事内容・必要スキル徹底解説】

M&Aコンサルタントとは?未経験から高年収を狙う転職ガイド【仕事内容・必要スキル徹底解説】

3-3. LOI作成・交渉に必要な能力

LOIは短い文書ですが、中には多くの要素が詰まっています。たとえば「社員の処遇はどうなるか」という記載を一つ取っても、売り手オーナーの気持ち・社員のモチベーション・人件費の変動など多角的な検討が必要です。よって、以下のような能力が強みとなります。

- ドキュメンテーションスキル

短い文章に適切な根拠や熱意を盛り込み、説得力のある文書を作る力。 - ヒアリング力・リサーチ力

売り手の抱える事情を正しく理解し、どこまで希望に寄り添えるかを見極める力。 - 問題解決力

お互いの主張をぶつけ合うだけでなく、「どうすればWin-Winになるか」を考えて条件を調整する力。

こうした能力を示すことができれば、転職市場でも大きくアピールできるでしょう。

4. 【事例付き】M&A業界を目指すならMAJBを活用しよう

4-1. 「M&A業界唯一の求人サイト」MAJBの強み

M&A業界への転職を検討する際に、ぜひ利用を検討してほしいのがM&A業界に特化した唯一の求人・転職支援サイトである「M&A JOB BOARD(エムアンドエージョブボード)」です。

- 「M&A業界に特化した求人が集まる」

他の総合型エージェントでは公開されない非公開求人も多数あり、仲介・投資銀行・PEファンド・事業会社のM&A担当などバリエーションが豊富です。 - 「書類添削や面接対策など、専門アドバイザーのサポートが手厚い」

M&A業界の企業がどんなスキル・実績を求めているのか、ピンポイントで把握しており、効率的に内定獲得へ導きます。

未経験からM&A業界に挑戦する場合、業界事情を知るアドバイザーの存在は極めて貴重です。「これまでのキャリアをどうアピールするか?」の視点をプロが提示してくれるので、面接突破率が上がります。

簡単60秒で無料登録!

4-2. 豊富な非公開求人と専門アドバイザーの手厚いサポート

MAJBは、独自のネットワークにより経営者クラスとの太いパイプを築いています。その結果、普通の転職サイトには載っていないようなポジションも取り扱っています。

- 年収上限が高いハイクラス案件

- 事業開発経験者向けのM&Aコンサルタント求人

- グローバル案件対応の投資銀行ポジション

- 未経験者歓迎で営業力を重視する仲介会社求人 など

- 自己PRや志望動機のブラッシュアップ

- 業界特有の「ケース面接」対策

- 給与交渉や入社タイミングの調整サポート

M&A仲介に特に求められるのは「営業力+財務知識+対人コミュニケーション」です。MAJBのアドバイザーと面談すれば、どこを優先的に伸ばせば合格に近づくか客観的に知ることができます。

4-3. MAJB経由の転職成功事例

実際にMAJBを活用し、M&A業界に飛び込んで成功した方々のケースをいくつかご紹介します。

28歳・男性。人材業界での営業経験しかなかったが、「社長に直接提案できる仕事がしたい」という思いで挑戦。

- 入社後は先輩のOJTのもとでLOI作成や条件交渉にも携わり、1年で複数案件成立に貢献。年収大幅アップを達成。

異業種出身者であっても、法人営業で培ったコミュ力や提案力が活きる場面は多いです。LOI作成は最初は難しく感じますが、上司と一緒にドラフトを作る過程で一気に成長できるでしょう。

簡単60秒で無料登録!

5. LOIに関するよくある質問(Q&A形式)

5-1. 「LOIに書かれた内容は必ず守る必要があるの?」

- 一般的にLOIには法的拘束力がありません。しかし、だからといって軽々しく約束を反故にすると「交渉相手との信頼関係を損ねる」結果になりかねません。特に、独占交渉権や従業員処遇の方針などは売り手の関心事です。LOIに書いた以上は遵守する努力を示しつつ、状況変化やDDの結果によって変更が必要な場合は誠実に説明しましょう。

5-2. 「LOIとMOUはどちらが先?」

- LOIが先です。LOIは買い手の意思表示、MOUはその意思表示を受けて売り手・買い手が基本合意する段階の文書です。LOI→MOU→最終契約(DA)という順序で話が進みます。

5-3. 「未経験からM&A業界に転職するには?」

- 業界特化型エージェントのサポートを受けるのが最短ルートです。特にMAJBのように非公開求人を多く扱い、専門アドバイザーがマンツーマンでサポートしてくれるサービスを活用することで、書類選考や面接の成功率を高められます。

まとめ

LOIは企業買収の入口を飾る書類でありながら、M&A全体を通じて重要な意味を持ちます。実際の交渉現場では、LOIに書かれた条件がその後の基本合意や最終契約につながり、時に大きな分岐点をもたらします。

最後に、本記事の要点を3つにまとめます。

本記事のまとめ

- ① LOI(意向表明書)はM&A交渉の序盤で買い手側が提示する重要な文書

契約ほどの法的拘束力はないが、提示内容は信頼関係構築の要となる。 - ② 転職活動でLOIを理解していると、業界研究度合いをアピールできる

面接時に「なぜLOIが必要か」「どんな役割を果たすか」を説明できると大きな強みになる。 - ③ M&A JOB BOARD(MAJB)のような専門エージェントなら、LOI作成・交渉を担う案件に挑戦できるチャンスが広がる

未経験者でも非公開求人やマンツーマンの面接対策を通じてスムーズに内定獲得を狙える。

M&A業界を目指す皆さんは、ぜひこのLOIの概念を理解し、採用面接や将来の実務で活かしてください。自分のキャリアや経験をどのように“意向”として表現するか――この思考プロセスは、まさにLOI作成と共通点が多いのです。

ぜひ本記事を参考に、M&A業界で新たなキャリアを築いてください。ご不明点や気になる求人があれば、まずはお気軽に無料キャリア相談にお申し込みください。あなたの挑戦を心より応援しています。